La banca sabe que su apuesta tan agresiva por el ladrillo fue uno de los mayores errores que ha cometido jamás. La financiación a promotores, para levantar al año cientos de miles de nuevas viviendas, y las hipotecas a las familias, para adquirirlas al calor de unas expectativas que saltaron por los aires, disparó la tasa de morosidad y con ella llegaron los problemas.

Muchas empresas ligadas al ladrillo y hogares fueron incapaces de hacer frente a sus compromisos de pago cuando la crisis mostró su lado más cruel, provocando en el sector bancario una pérdida directa de ingresos y también de beneficios, ya que gran parte de los mismos se tuvieron que destinar a las famosas provisiones. Un colchón que la banca ha ido creando año tras año con cargo a sus ganancias para poder tapar los agujeros de los impagos.

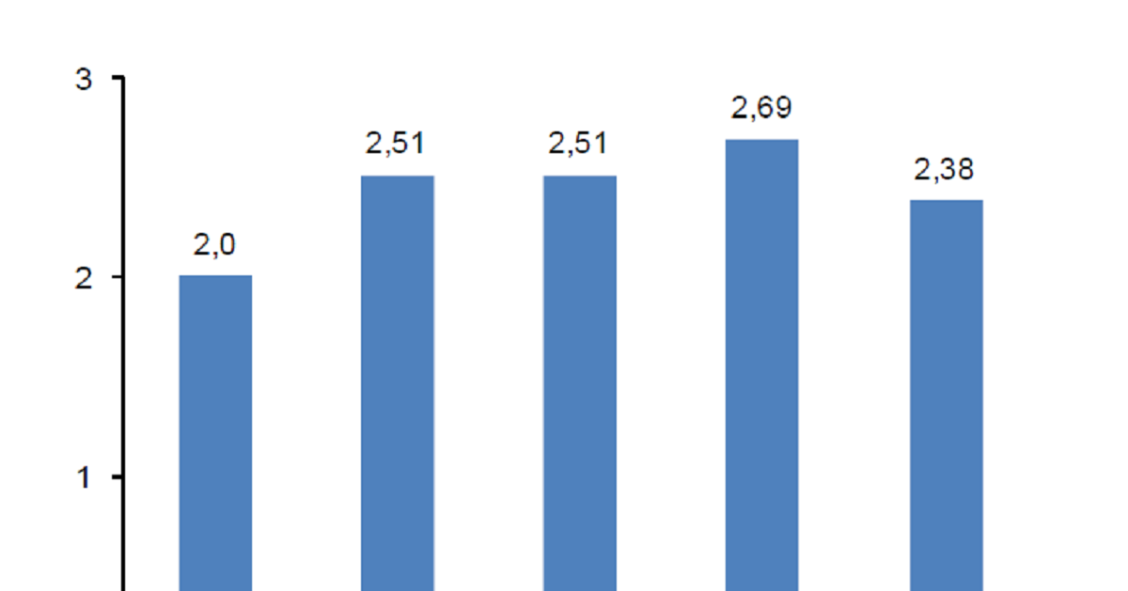

Para darse cuenta de la magnitud de lo que sucedió, basta repasar los datos que ha publicado el Banco de España en un informe reciente sobre la crisis financiera y bancaria. En el gráfico se puede observar cómo el volumen de crédito moroso al sector privado fue creciendo poco a poco hasta 2006.

En 2007, ya se produjo un salto con aumentos medios del 56%, aunque sin duda el punto de inflexión fue 2008: en apenas un año, el volumen de créditos de dudoso cobro se disparó un 326%, un repunte derivado principalmente de las cajas de ahorros, en las que la cifra aumentó un 366%. Pero la morosidad no cambió de tendencia, sino que siguió creciendo.

Así, en 2010 el volumen superó los 102.000 millones de euros y escaló hasta rozar los 136.000 millones en solo 12 meses. En apenas un lustro, los créditos morosos se multiplicaron por 11 veces, si tenemos en cuenta que en 2006 los impagos afectaban a apenas 9.100 millones de euros.

“En líneas generales, el período 2007-2011 se caracterizó por un fuerte incremento del crédito dudoso, lo que desembocó en unas ratios de morosidad crecientes. En 2008 se produjo el mayor aumento en el volumen de crédito dudoso, tanto en términos absolutos como relativos, muy especialmente en el crédito al sector de la construcción y actividades inmobiliarias, que pasó a representar más del 45% del volumen total de crédito dudoso, frente a menos del 20% en los años anteriores. En este sector, la ratio de morosidad se situó por encima del 20% en diciembre de 2011, mientras que en el resto de sectores no financieros y en el crédito a hogares distinto de la vivienda se mantuvo en el entorno del 6,5% (la ratio de morosidad para compra de vivienda era inferior al 3%)”, explica el informe del regulador de la banca.

Dicho de otro modo: prácticamente uno de cada dos euros impagados a los que debía hacer frente la banca estaban vinculados al ladrillo cuando estalló la crisis económica y explotó la burbuja del mercado de la vivienda.

El Banco de España no deja de recalcar el elevado peso que tuvo el sector inmobiliario en dichos años, y señala a los excesos crediticios como los causantes del ritmo desorbitado de las nuevas promociones y el calentamiento de los precios.

“El crecimiento de la financiación al sector privado se concentró especialmente en el sector inmobiliario, que en dicho período registró tasas de crecimiento medio anual del 20% en el crédito para adquisición de vivienda y del 29% en el caso del crédito a las empresas de construcción y servicios inmobiliarios. La notable expansión del sector inmobiliario y el fuerte flujo de financiación dirigido hacia aquel se alimentaron mutuamente, lo que acabó generando excesos tanto en el ritmo de construcción de viviendas como en sus precios”, aclara el informe.

Se desploman los precios y la financiación

El estallido de la burbuja inmobiliaria provocó fuertes descensos tanto de los precios como de la actividad constructora hasta finales de 2013, “convirtiendo este episodio de corrección inmobiliaria en el de mayor intensidad y duración en nuestro país desde, al menos, la Guerra Civil, con una caída en el precio de la vivienda desde sus valores máximos del 37% en términos nominales, y del 44% en términos reales. Como ejemplo del alcance de este ajuste, cabe subrayar que el volumen de compraventas de viviendas en 2013 alcanzó las 300.000 unidades, frente a casi un millón de operaciones anuales en 2005 y 2006”, subraya el Banco de España. Actualmente, se están formalizando más de 400.000 operaciones al año.

Este ajuste coincidió con un empeoramiento de la situación económica entre 2012 y 2013, cuando España estuvo al borde del rescate, y con la inestabilidad del sector financiero, un aumento significativo de la morosidad, una importante caída en el crédito concedido y una creciente incertidumbre sobre la solvencia de algunas entidades y, por extensión, del sector bancario en su conjunto. En ese escenario, la banca cerró el grifo de la financiación y, aunque poco a poco lo ha ido abriendo, aún hoy no logra que el salvo vivo de crédito crezca en términos netos. El propio sector bancario espera que el crecimiento se produzca en 2018, si finalmente no consigue hacerlo en este ejercicio.

Los adjudicados, las ventas masivas y las quiebras

La elevada morosidad que sufría el sector vino aparejada de una nueva variable: el volumen de activos adjudicados que surgió como resultado de los impagos de créditos con garantías y que en 2011 superó los 80.000 millones de euros, según el regulador. Para hacerse una idea de la cantidad de activos que pasó al balance de las entidades, basta recordar que hoy en día continúan soltando lastre.

Gracias al despertar del ladrillo, la banca no solo está traspasando inmuebles, sino también miles de millones de deuda con colateral inmobiliario. A principios de 2017, sin ir más lejos, la banca colgó el cartel de venta a unos 2.000 millones de euros en inmuebles y deuda con garantía inmobiliaria. Y visto el apetito de los inversores profesionales, incluso han surgido plataformas en las que pueden comprar deuda inmobiliaria a través de Internet.

Pero el ladrillo no solo trastocó las cuentas del sector financiero, sino que desató problemas estructurales. El caso más reciente es el de Popular, ahora en manos de Santander. La entidad, que llegó a ser en los años 90 la más rentable del mundo, ha terminado quebrando, entre otros motivos, por su elevada exposición al sector inmobiliario. El origen de sus males se remonta a la caída de Metrovacesa en 2008, según el ex director general del Banco de España Aristóbulo de Juan.

Vuelven las hipotecas y la financiación a promotores

A pesar de que algunos de los efectos del boom inmobiliario se siguen notando hoy en día (el saldo vivo sigue cayendo en términos netos, se siguen vendiendo adjudicados…), lo cierto es que el sector financiero ha vuelto a apostar por la financiación a la compra de viviendas y a la promoción inmobiliaria, aunque con unas exigencias muy superiores a las de la época precrisis.

Por regla general, y aunque hay ofertas de hasta el 100%, la banca financia hasta el 80% del precio de compra del inmueble (y exige al cliente un trabajo estable y tener ahorros), mientras que exige a los promotores inmobiliarios que coinviertan como garantía. Un buen ejemplo del interés del sector por volver a entrar en el ladrillo lo tenemos en Bankia, que se prepara para financiar a los promotores a partir del año que viene, justo cuando terminan los cinco años del plan de reestructuración que diseñó Bruselas tras su rescate.

La vuelta de la financiación, la mejora de la economía y la creación de empleo han sido todo un revulsivo para el mercado residencial, cuyas perspectivas dejan entrever más subidas de precios y más compraventas. Solo en los cinco primeros meses del año se han formalizado casi 200.000 operaciones, según el INE, por lo que es factible que 2017 acabe con más de 400.000 casas vendidas, por segundo ejercicio consecutivo, mientras que los precios seguirán al alza, sobre todo en las ciudades que cuentan con una elevada demanda, según calculan entidades como BBVA o Bankinter.

3 Comentarios:

Prudencia de los bancos? Somos los únicos a los que nos están llegando noticias de financiaciones del 100%?

Curioso que no aparezcan datos mas allá de 2011.....

Lo peor de todo son las mentiras y trampas de todo este desastre.

Bum

Para poder comentar debes Acceder con tu cuenta