La firma de hipotecas se dispara un 54% en mayo con un alza récord de financiación bancaria

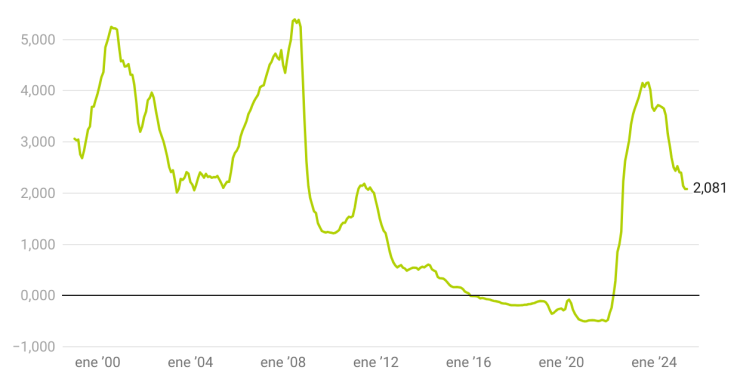

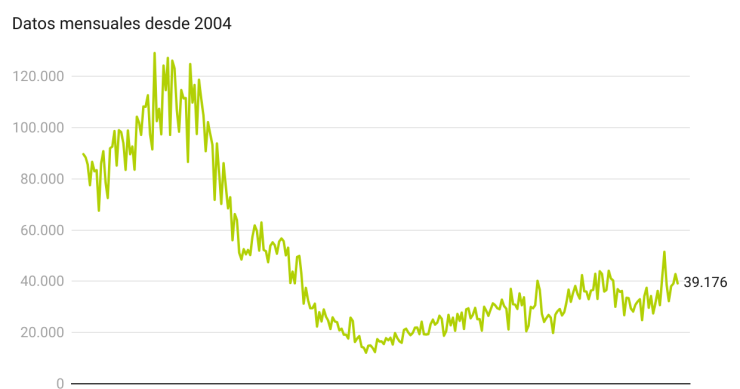

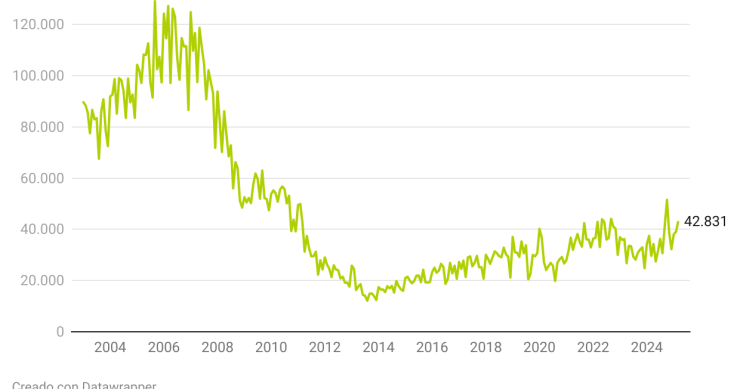

En el quinto mes del año se inscribieron en los registros 42.274 hipotecas, un 54,4% más interanual y la cifra más elevada de un mayo desde 2022. Según el INE, lo que sí ha marcado máximos históricos es el incremento del capital prestado por la banca para la compra de vivienda, que ha repuntado más de un 74% en los últimos 12 meses. Mientras, el tipo medio de los préstamos sigue a la baja y las firmas a tipo fijo ya rondan el 70% de las formalizaciones. Todas las CCAA han registrado un alza de operaciones, con Galicia (116%), La Rioja (100%) y Cantabria (92,8%) a la cabeza.