El euríbor ha escalado hoy hasta el 1,164%, su mayor nivel desde julio de 2012, y en el día previo a la reunión del Banco Central Europeo (BCE), donde se prevé que la institución suba los tipos al menos en 25 puntos básicos. Y la media mensual ya se encuentra a las puertas del 1%.

El indicador de referencia para la mayoría de las hipotecas en España prosigue una subida que comenzó el pasado mes de marzo, en el inicio de la invasión rusa a Ucrania, que hizo anticipar una elevada inflación y, por consiguiente, un endurecimiento más rápido de lo previsto de la política monetaria de los principales bancos centrales.

Esta escalada hizo que, en abril, el índice al que se referencian la mayoría de préstamos en su modalidad de tipo variable, entrase en terreno positivo en su media mensual, mientras que a mediados de junio alcazaba el 1% en su tasa diaria, si bien cerraba en el 0,852%.

Sin embargo, desde el viernes pasado, el euríbor ha vuelto a superar el nivel del 1%, hasta colocarse en el 1,164% que ha marcado hoy. Por el momento, la media mensual se sitúa en el 0,959%. De cerrar así, se trataría del mayor registro desde julio de 2012.

Esta subida se produce el día previo a la reunión del BCE donde se espera que el Consejo de Gobierno de la institución aplique una subida de 25 puntos básicos, si bien en los últimos días se ha rumoreado con la posibilidad de que el banco central opte finalmente por un incremento de 50 puntos básicos ante la elevada inflación en la eurozona, que en junio se situó en el 8,6% en tasa interanual.

Un euríbor al alza

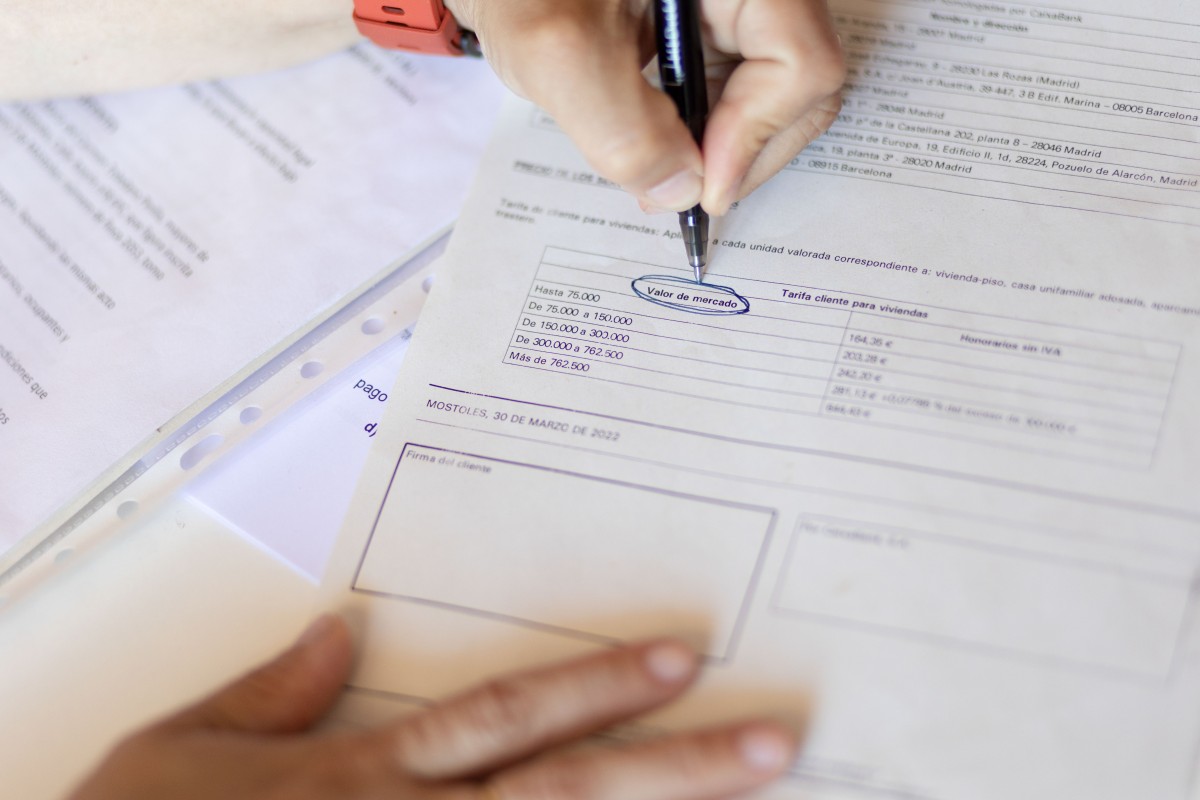

Quienes tengan que revisar las condiciones de su hipoteca en las próximas semanas, sufrirán un fuerte encarecimiento de las cuotas mensuales, que superará los 1.000 euros al año, tal y como alertaba recientemente en un estudio la Asociación de Usuarios Financieros (Asufin).

Y la mala noticia para los hipotecados es que el mercado da por hecho que el euríbor a 12 meses seguirá subiendo con fuerza en los próximos meses.

Según los últimos datos del Panel de Funcas, a finales del año que viene el euríbor podría moverse en torno al 1,8%, mientras que el departamento de análisis de Bankinter alerta de que el indicador se situará en torno al 1,9% a finales de año, lo que supondría volver a niveles de 2011, y que rondará el 2,2% en 2023. No obstante, cree que en 2024 podría producirse una ligera caída (hasta volver al entorno del 2%).

Por su parte, el Banco de España ha alertado de que la subida de los tipos de interés provocará problemas económicos a más de un millón de familias, que se verán obligadas a destinar más del 40% de sus ingresos al pago de la hipoteca y otros préstamos. Y no es el único organismo que ha lanzado este tipo de avisos.

La Asociación Hipotecaria Española (AHE) también cree que la subida de tipos podría lastrar la capacidad de pago de los préstamos hipotecarios de miles de hogares, mientras que la Fundación de las Cajas de Ahorros (Funcas) cree que es el mayor riesgo al que se enfrenta el mercado de la vivienda, por encima de potenciales burbujas inmobiliarias.

En este escenario, los consumidores están apostando cada vez más por las hipotecas fijas, con una contratación en niveles récord, para eliminar el riesgo tipo de interés, tal y como recomiendan los expertos, que apremian a buscar ya una alternativa y conseguir un préstamo a un precio competitivo.

Para poder comentar debes Acceder con tu cuenta