Un usuario de idealista/news nos cuenta que necesita 40.000 euros y no sabe qué opción escoger: una hipoteca o un préstamo personal. En estos casos, debes tener en cuenta si el banco está dispuesto a ofrecer una hipoteca por un importe tan bajo, así como el coste real de cada alternativa: el préstamo personal tiene unos intereses más altos y se devuelve en menos tiempo, mientras que se libra de gastos como el notario o el registro.

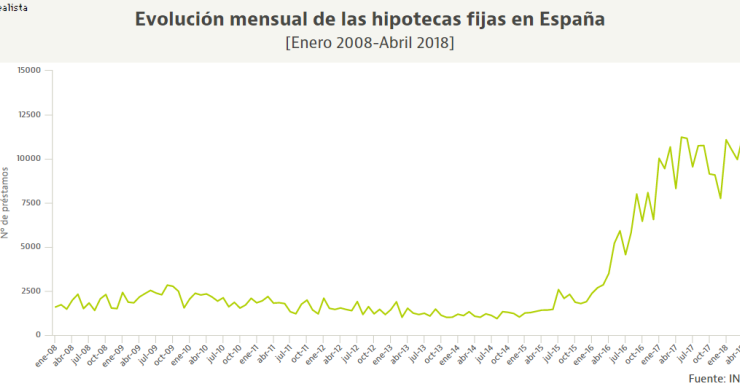

El tipo fijo está más de moda que nunca, impulsado por la futura subida del euríbor, el tipo de referencia más habitual en los préstamos variables. Solo en abril se firmaron casi 11.320 hipotecas fijas, la cifra más alta de la serie que recoge el INE, mientras que en lo que llevamos de año se han formalizado casi 43.000, más que durante 2014 y 2015. Si se mantiene el ritmo actual, 2018 renovará el récord conseguido el año pasado... El escenario es más que probable, según los expertos.

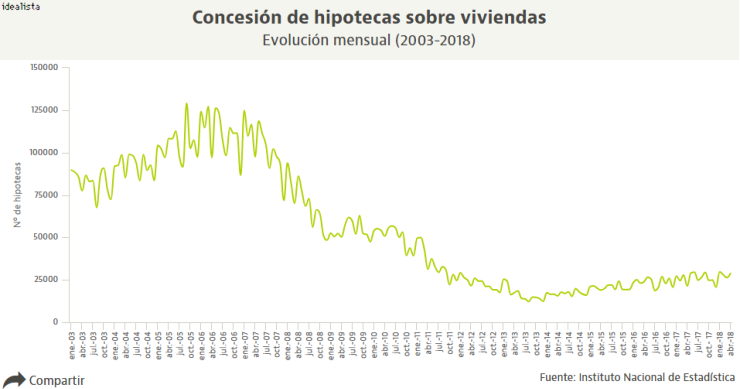

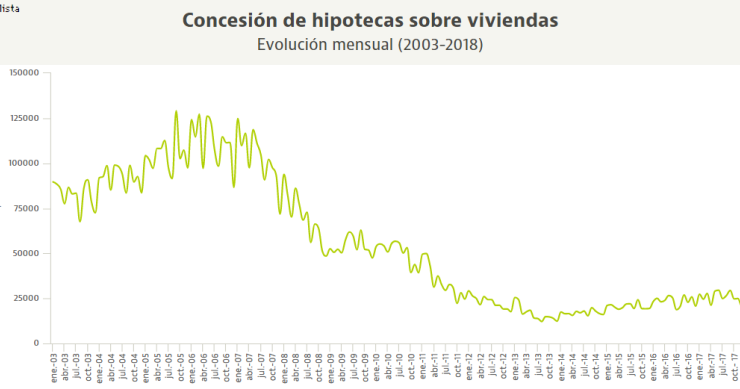

La concesión de préstamos hipotecarios en abril volvió a cerrar en positivo, tras la caída registrada en marzo, con 28.724 operaciones, un 34,2% interanual más, según los datos del INE. La Semana Santa, que en 2018 cayó en marzo frente a abril en 2017, vuelve a influir en la evolución. El 39,4% de las hipotecas contratadas fueron a tipo fijo, rozando máximos.

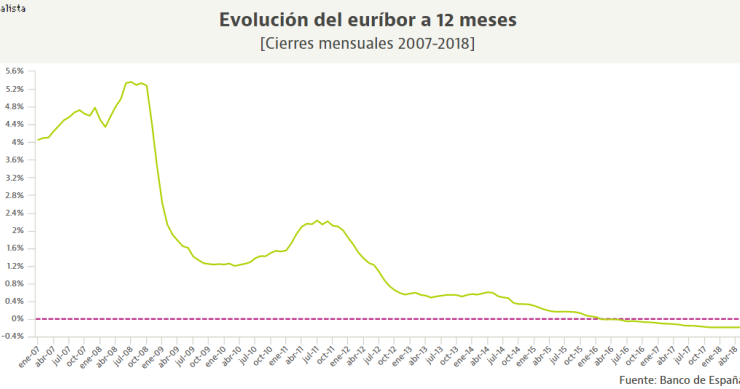

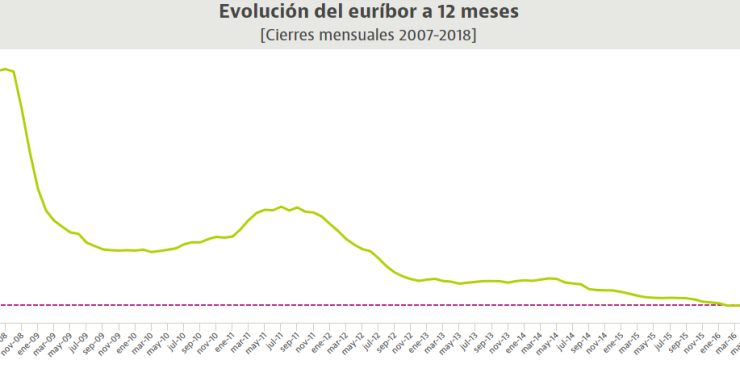

El último informe de estrategia de Bankinter incluye varias previsiones relacionadas con el sector inmobiliario. Prevé que la inversión en construcción se acelere en los próximos años, que el euríbor a 12 meses se mantenga en negativo este año y que suba poco a poco hasta rondar el 0,4% en 2020 y que el stock de crédito hipotecario crezca por primera vez desde 2010. Unos pronósticos que son un alivio para los bancos, pero que encarecerán las hipotecas variables.

En la oferta hipotecaria actual hay varios préstamos para comprar casa que están sujetos a un tipo de interés de entre el 2,25% y el 2,45%, aunque para beneficiarse de estas condiciones es necesario contratar productos como el seguro de hogar, domiciliar la nómina, y asumir comisiones por abrir o cancelar la hipoteca, ya sea de forma parcial o total. Para un plazo a 30 años, destacan las ofertas de Liberbank, Abanca, Bankinter, Kutxabank y BBVA... y todas tienen sus pros y sus contras. Repasamos cada oferta.

Los juzgados que se crearon el pasado verano para atender la avalancha de reclamaciones por las cláusulas abusivas de las hipotecas han recibido más de 208.000 casos en sus primeros nueve meses de actividad, de los que solo una séptima parte han sido resueltos. Según el CGPJ, Andalucía, Castilla y León y Madrid son las regiones con más resoluciones, mientras que Asturias y La Rioja son los que se han quitado de encima más casos. Casi el 98% de las resoluciones se inclinan a favor de los afectados.

Los lanzamientos practicados en el primer trimestre de 2018 descendieron un 6,7% interanual, con 15.907 desahucios, según el CGPJ. Pese a la caída generalizada, los lanzamientos procedentes del alquiler crecieron un 1,1% interanual. Mientras, las ejecuciones hipotecarias, el paso previo al lanzamiento, bajaron un 34,1% interanual entre enero y marzo.

Hasta marzo, los bancos habían recibido 1,13 millones de solicitudes de devolución del dinero pagado de más, aunque no todas ellas han llegado a buen puerto. Según los datos oficiales, solo han terminado en acuerdo poco más de 463.000, lo que se traduce en el 40,7%. Hasta ahora el sector financiero se ha comprometido a devolver 2.088 millones de euros. Resumimos qué dicen las últimas cifras al respecto.

El euríbor a 12 meses, el indicador de referencia para la mayoría de las hipotecas en España, ha cerrado mayo en el -0,188%. A pesar de que ya suma 28 meses en negativo para alegría de los hipotecados, se trata del nivel más elevado desde el pasado octubre. Habrá que ver si el índice está ante un cambio de tendencia o si se trata de un rebote puntual.

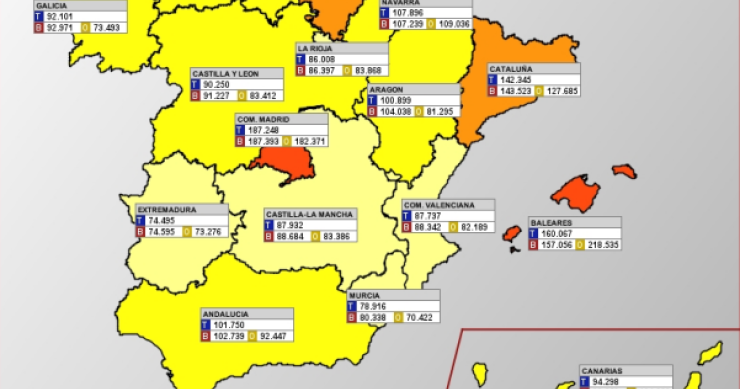

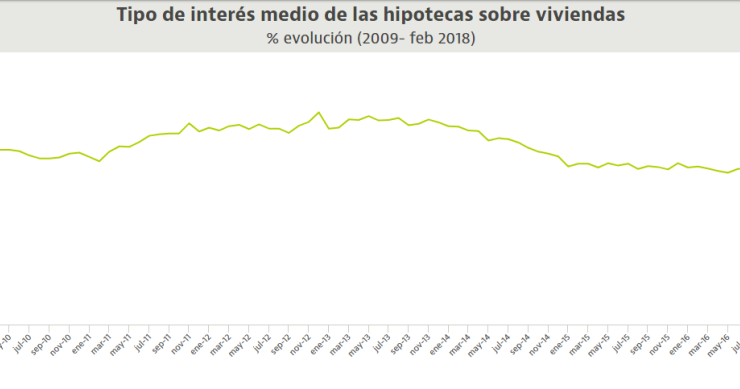

En el tercer mes del año se firmaron 26.350 hipotecas sobre viviendas, un 5,7% menos que en febrero y un 5,2% menos interanual. Sin embargo, y a pesar de este descenso, la concesión sigue en positivo en el balance del primer trimestre, según el INE. El tipo medio de los préstamos para la adquisición de vivienda se situó en el 2,62%, la cifra más baja de la historia, mientras que dos tercios de las hipotecas se siguen firmando a tipo variable.

Los ahorros son muy importantes al decidir qué casa comprar. De media, la banca está dispuesta a prestar hasta el 80% del precio de compra del inmueble o su tasación. Sin embargo, y ante la falta de recursos propios de muchos posibles clientes, algunas entidades están siendo más flexibles. Los expertos recuerdan que las ofertas no son 'café para todos' y resumen los requisitos a cumplir para acogerse a un préstamo de este estilo.

El importe medio del crédito hipotecario contratado entre enero y marzo aumentó durante el primer trimestre del año hasta los 121.123 euros, un 5,1% interanual más.

Los dos principales representantes de Podemos en el Congreso, Pablo Iglesias e Irene Montero, han firmado un préstamo hipotecario de 540.000 euros a un plazo de 30 años para poder comprarse un chalet en la sierra de Madrid por un precio cercano a los 615.000 euros. Los expertos en materia hipotecaria sostienen que la pareja ha asumido varios riesgos de manual al firmar la hipoteca y que el suyo es un buen ejemplo de lo que no se debe hacer.

Las hipotecas sin vinculaciones son muy escasas en la amplia oferta de los bancos. Sin embargo, algunas entidades ofrecen a los clientes préstamos para la adquisición de viviendas en los que no es necesario contratar seguros de vida o abrirse un plan de pensiones para mejorar las condiciones. Coinc (Bankinter) no establece ni un solo requisito, mientras que Bankia solo pide la nómina y Openbank (Santander), la nómina y tener en vigor el seguro obligatorio de hogar. Entre sus ventajas también está que no establecen comisiones.

El consumidor puede solicitar en cualquier momento de la vida del préstamo la conversión a euros del crédito formalizado en moneda extranjera. Asimismo, el banco tendría que devolver todas las cantidades que se han cobrado de más. La cantidad media que se puede recuperar está en torno a los 62.400 euros.

La comisión de apertura de una hipoteca es otra cláusula considerada como abusivas por cada vez más juzgados y Audiencias. Ahora es la Audiencia de Castellón la que considera nula por abusiva esta cláusula por no obedecer a los servicios prestados por el banco.

El euríbor a 12 meses, el indicador de referencia para la mayoría de las hipotecas en España, cierra el mes de abril en el -0,19%, prácticamente el mismo nivel que marcó en febrero y en enero, con lo que se mantiene en mínimos. Ya suma más de dos años por debajo del 0%, ya que se adentró en terreno negativo en febrero de 2016.

Las viviendas prefabricadas y modulares se abren un hueco en el mercado doméstico, aunque su novedad puede suscitar algunas dudas sobre cómo financiar su compra o qué documentación exigirá el banco para prestar el dinero. La recomendación es hacer números para saber si conviene un préstamo personal o hipotecario, tener en regla todas las licencias y los visados, cumplir unos criterios y tener ahorros para cerrar con éxito la operación.

El tipo de interés medio de las hipotecas que se concedieron el pasado mes de febrero fue del 2,66%, el nivel más bajo de la serie histórica del Instituto Nacional de Estadística (INE). Esto demuestra que cada vez hay más competencia entre los bancos por captar a hipotecados.

El pasado mes de febrero se firmaron 27.945 hipotecas sobre viviendas, un 13,8% interanual más y el mejor segundo mes desde 2011. Según los datos del INE, el tipo de interés medio para las viviendas se situó en el 2,66% a un plazo de 24 años, un nuevo mínimo de la serie histórica.

La comunidad angloparlante en España está formada por unas 800.000 personas, que tienen todo tipo de dudas relacionadas con sus propiedades en España: desde las posibles restricciones para pedir una hipoteca hasta qué tipo de préstamo elegir, pasando por cómo interpretar las condiciones del contrato o asegurarse de que no contiene cláusulas abusivas. La firma de asesoría Legal Lifeline nos explica los problemas más frecuentes.

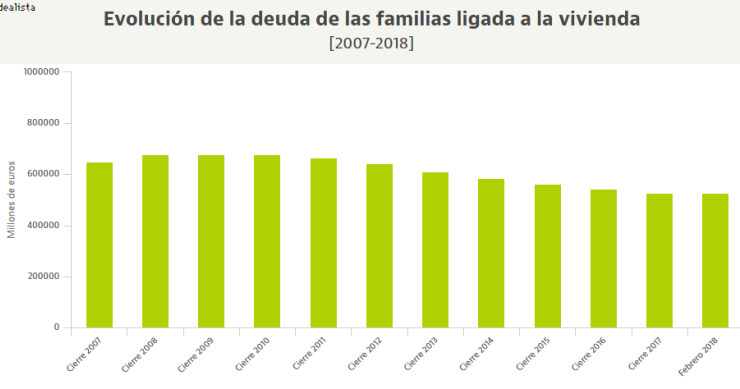

Las familias españolas siguen quitándose deudas de encima, sobre todo las relacionadas con la vivienda. Según los datos del Banco de España, en los dos primeros meses del año este endeudamiento ha bajado unos 2.780 millones de euros, lo que se traduce en un descenso medio de 47 millones al día y se mantiene en mínimos de 13 años. Desde los máximos de 2010, el volumen de deuda ha bajado más de 150.000 millones de euros. Resumimos la evolución y las razones que explican este declive.

La compraventa de viviendas cerró el año pasado en 531.627 transacciones, un 15,4% interanual más.

A pesar de que los avances tecnológicos están simplificando muchos procesos administrativos y bancarios, en el terreno hipotecario todavía hay inconvenientes difíciles de salvar. Los expertos reconocen las virtudes de hacer la solicitud y recibir el visto bueno al crédito por parte del banco vía Internet, aunque recuerdan que a partir de ahí el proceso puede ser largo y farragoso: el cliente debe encargarse de digitalizar toda la documentación y en la inmensa mayoría de los casos necesita un interlocutor directo que le resuelva las dudas.

El Tribunal Supremo ha dado en esta ocasión la razón a un banco en un caso de cláusulas suelo. Avala la validez de los contratos entre el banco y el cliente afectado por las 'suelo' de reducir dicha cláusula a cambio de no ir a juicio siempre que haya habido transparencia. En concreto, el cliente renunció a las acciones judiciales a cambio de que Ibercaja rebajara la cláusula suelo del 5% al 2,25%.

Recibe nuestras últimas noticias en tu correo electrónico Suscribirse