A finales de 2021, las cosas parecían de color de rosa para el sector inmobiliario mundial. En los 38 países de la OCDE, los precios de la vivienda crecían al ritmo más rápido desde que se iniciaron los registros 50 años antes, señala en un reportaje Financial Times.

La consultora Oxford Economics muestra una tendencia similar. En 41 países, desde Noruega hasta Nueva Zelanda, los precios de la vivienda aumentaron, impulsados por los bajos costes de los préstamos y los compradores con ahorros para gastar. Podría decirse que nunca ha habido un mejor momento para tener una casa.

Pero casi un año después, el panorama es completamente diferente. Mientras que los propietarios de viviendas de todo el mundo se enfrentan a pagos de hipotecas cada vez más inasequibles, los futuros compradores de viviendas se enfrentan a precios que aumentan más rápido que los ingresos. En el fondo, se agudiza una crisis mundial del coste de la vida.

Lo que ha cambiado, por supuesto, es el fantasma de la subida de precios y la conmoción económica que ha supuesto la invasión rusa de Ucrania.

Esto ha alimentado un repunte de la inflación -que ahora está en máximos de varias décadas en muchos países- que ha llevado a los bancos centrales de todo el mundo a endurecer fuertemente la política monetaria. La OCDE también predice que es probable que los salarios reales caigan el próximo año.

El resultado es que el auge de la vivienda inducido por la pandemia en los países más ricos del mundo probablemente vaya seguido de la mayor desaceleración del mercado inmobiliario desde el crack financiero. Esto, a su vez, podría añadir más presión a las economías debilitadas.

Ahora, se espera que casi todos los países, según Oxford Economics, experimenten una ralentización el próximo año, lo que supone la desaceleración más generalizada del crecimiento del precio de la vivienda desde al menos el año 2000. Es probable que más de la mitad registren una contracción total de los precios, algo que se vio por última vez en 2009.

"Este es el panorama más preocupante del mercado de la vivienda desde 2007-2008, ya que los mercados se sitúan entre la perspectiva de descensos modestos y otros mucho más pronunciados", afirma Adam Slater, economista jefe de Oxford Economics. "El actual aumento de los tipos hipotecarios en las economías avanzadas amenaza con empujar a algunos mercados de la vivienda a una fuerte caída".

El FMI está de acuerdo. Advierte que el mercado mundial de la vivienda se encuentra en un "punto de inflexión".

"A medida que los bancos centrales de todo el mundo endurecen la política monetaria para hacer frente a las presiones sobre los precios, el aumento de los costes de los préstamos y el endurecimiento de los criterios de concesión de los mismos, junto con las elevadas valoraciones de las viviendas, podrían provocar un fuerte descenso de los precios de la vivienda", afirma su informe sobre la estabilidad financiera mundial.

Este "fuerte descenso" será generalizado. Aunque el análisis del FT, basado en datos de Oxford Economics, abarca en gran medida las economías avanzadas, el FMI prevé que, en un escenario muy adverso, los precios reales de la vivienda podrían disminuir un 25% en los próximos tres años en los mercados emergentes, frente al 10% en las economías avanzadas.

Es probable que la desaceleración del mercado de la vivienda también deprima la actividad económica en general, perjudicando al sector de la construcción y a sus proveedores.

Slater predice que la desaceleración de la vivienda podría restar 0,2 puntos porcentuales al crecimiento global como resultado de la reducción del gasto y otros 0,6 puntos porcentuales debido a la menor inversión residencial. El Banco de Canadá estima que la crisis inmobiliaria reducirá el crecimiento económico en 0,6 puntos porcentuales, hasta el 0,9%, el próximo año.

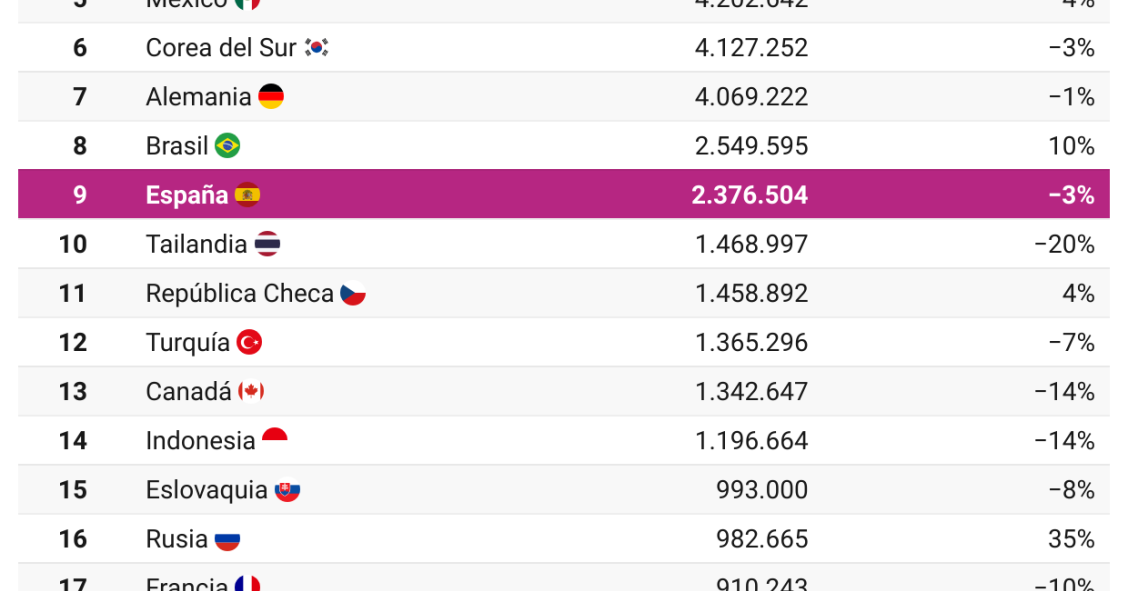

Esta dinámica ya se está produciendo en China, donde la crisis inmobiliaria se ha intensificado en los últimos meses y su economía ha crecido este año a su ritmo más lento desde que se iniciaron los registros en 1992, excluyendo el periodo de la pandemia. La superficie de viviendas vendidas ha descendido un 26% hasta septiembre, en comparación con el mismo periodo del año anterior.

Los prestamos hipotecarios se encarecen

El mayor factor de la desaceleración es, sin duda, los tipos de interés de las hipotecas.

En EE.UU., el tipo para una operación a 30 años se ha estabilizado en torno al 7%, más del doble que el año pasado y el más alto desde 2008, tras una rápida sucesión de subidas de tipos por parte de la Reserva Federal.

Este patrón es similar en muchos países. Los tipos hipotecarios han subido a su nivel más alto de los últimos años en toda la eurozona, así como en Canadá, Australia y Nueva Zelanda.

Marcel Thieliant, economista de Capital Economics, estima que los pagos de las hipotecas en Nueva Zelanda ya se han disparado por encima del 60% de la renta media, frente a un porcentaje inferior al 45% antes del estallido del Covid-19.

Con la previsión de que los tipos de interés sigan subiendo, pronostica una caída del 25% en los precios de la vivienda en Nueva Zelanda desde su máximo en noviembre.

En el Reino Unido, el mercado hipotecario se ha visto agitado por la crisis política provocada por los grandes recortes fiscales propuestos por el efímero gobierno de Liz Truss. Los mercados se han calmado con el nombramiento de Rishi Sunak, el nuevo primer ministro, pero aún se espera que los tipos de interés suban hasta cerca del 4,6% el próximo año, desde el 3% actual.

La Fundación Resolution, un centro de estudios del Reino Unido, calculó que para casi una quinta parte de los hogares, los pagos de las hipotecas podrían dispararse en más de 5.000 libras esterlinas al año a finales de 2023.

En consecuencia, los economistas pronostican un desplome del precio de la vivienda en el Reino Unido en 2023 que varía entre el 4,4% de Oxford Economics y el 10% y el 12% de la inmobiliaria Savills y la consultora Capital Economics, respectivamente.

La subida de los tipos de interés hipotecarios refleja el aumento de los tipos de interés oficiales, que han subido mucho mientras muchos bancos centrales luchan contra el mayor ritmo de inflación de las últimas décadas. Los Estados Unidos, el Reino Unido y la zona del euro juntos han aumentado los tipos en casi 900 puntos básicos durante el año pasado, y los mercados esperan otro aumento de 400 puntos básicos para el verano del año que viene. La mayoría de los mercados emergentes han experimentado subidas de tipos aún más pronunciadas. Brasil ha subido los tipos de forma agresiva hasta el 13,75% desde sólo el 2% en enero de 2021 y, en Hungría, se produjo un aumento de 12,4 puntos porcentuales hasta el 13%.

"Nuestra regla general ha sido que cada aumento de 100 puntos básicos en los tipos de interés oficiales conduce a una disminución del crecimiento del precio de la vivienda de uno y medio a dos puntos porcentuales", dice Prakash Loungani, asesor del departamento de investigación del FMI.

El Banco Central Europeo calcula que, en un entorno de tipos de interés bajos, un aumento de los tipos hipotecarios de un punto porcentual corresponde aproximadamente a un descenso del 9% en los precios de la vivienda y del 15% en la inversión en vivienda al cabo de unos dos años.

A medida que aumentan las presiones financieras sobre los hogares, los ahorros acumulados durante la pandemia que ayudaron a sostener el boom inmobiliario se están agotando rápidamente. Los hogares no sólo pueden comprar menos con su dinero, sino que es más probable que tengan dificultades para ahorrar para un depósito.

La fortaleza del mercado de la vivienda se debe, en parte, a que los compradores se apresuran a cerrar acuerdos hipotecarios antes de que los tipos sigan subiendo. Los precios de los alquileres también se mantienen fuertes, debido a la constante demanda de quienes no pueden permitirse comprar una propiedad.

En muchos países, los precios de la vivienda se mantienen gracias al bajo stock de viviendas. En octubre, el stock de viviendas en venta en el Reino Unido fue el más bajo desde que se iniciaron los registros en 1978, mientras que en EE.UU. los inventarios siguen siendo bajos según los estándares históricos.

Pero los signos de la caída del mercado son claramente visibles. La inflación de la vivienda ya se está desacelerando en la mayoría de los mercados, incluidos Alemania, Australia y China.

Australia registró su primera contracción anual y en EE.UU. el crecimiento anual de los precios de la vivienda se ralentizó hasta el 13% en agosto, desde el 16% del mes anterior, la desaceleración más rápida desde que se inició el índice en 1975. Capital Economics espera que los precios de la vivienda en EE.UU. caigan un 8% desde el máximo hasta el mínimo el próximo año.

La consultora inmobiliaria Knight Frank informó de que, a finales del tercer trimestre, los precios de la vivienda en las principales ciudades se encontraban en su segundo trimestre consecutivo de desaceleración del crecimiento. Ciudades de Nueva Zelanda, Canadá y Noruega están registrando contracciones de dos dígitos.

En la eurozona, los bancos rechazan cada vez más los préstamos para la vivienda y endurecen las condiciones de los ya concedidos. La demanda de préstamos para la vivienda cayó al ritmo más rápido en una década, según la encuesta de préstamos bancarios del cuarto trimestre. En septiembre, los nuevos préstamos para la compra de vivienda descendieron un 30% respecto al mismo mes del año anterior.

En EE.UU., las ventas de viviendas en septiembre cayeron a un ritmo anual del 24%, muy por debajo de sus niveles previos a la pandemia. Las solicitudes de hipotecas cayeron a su nivel más bajo en 25 años en EE.UU.

Las cifras de Toronto son aún más dramáticas. La ciudad canadiense registró una caída en picado del 96% en las ventas de viviendas unifamiliares y del 89% en las de condominios.

Aprender las lecciones del pasado

Sin embargo, no todos los países comparten el mismo riesgo de recesión inmobiliaria.

En Canadá, Nueva Zelanda y Australia, por ejemplo, la aceleración de los precios en los últimos años, junto con la gran proporción de hogares con hipoteca y los altos niveles de endeudamiento, hacen que el mercado de la vivienda sea especialmente arriesgado.

Suecia y el Reino Unido hacen saltar las alarmas por su dependencia de los tipos hipotecarios a corto plazo.

Yulia Zhestkova, economista de Goldman Sachs, afirma que de las mayores economías del mundo ve un "mayor riesgo de un aumento significativo de las tasas de morosidad hipotecaria en el Reino Unido". Del mismo modo, en EE.UU., el rápido ritmo de la pasada inflación inmobiliaria, junto con las altas valoraciones y el agresivo endurecimiento monetario, son fuentes de riesgo.

Sin embargo, otros países, como Japón, Italia y Francia, están mejor posicionados, según Oxford Economics, gracias a unas subidas de precios más modestas, unas valoraciones menos elevadas y unos niveles de endeudamiento de los hogares más bajos.

Francia e Italia también tienen una proporción bastante baja de deuda a tipo variable, lo que implica un cierto aislamiento del impacto inmediato de la subida de los tipos hipotecarios.

No está claro todavía la gravedad de la caída. A nivel mundial, los analistas son optimistas, ya que en la mayoría de las grandes economías, las condiciones del mercado inmobiliario no sugieren una caída tan profunda como la experimentada durante la crisis financiera.

Entonces, los precios de la vivienda en los países más industrializados cayeron un 13% desde el pico de 2007 hasta el punto más bajo de 2012.

La crisis dio lugar a más de 2 millones de ejecuciones hipotecarias en 2009 en Estados Unidos. En países como Grecia, Italia y España, que también sufrieron la crisis inmobiliaria y soberana, el desplome de la vivienda fue tan importante que los precios aún no han vuelto a ser los de 2007.

Una diferencia clave ahora es la fortaleza del mercado laboral. El desempleo no va a ser tan grave como lo fue tras la crisis financiera. El FMI prevé que la tasa de desempleo aumente menos de un punto porcentual el año que viene, en comparación con la crisis financiera, cuando se acercaba a los tres puntos porcentuales.

"Mientras el desempleo siga siendo bajo, hay una posibilidad razonable de que las caídas de precios sean limitadas, y que los mercados se "congelen" en niveles bajos de transacciones", dice Slater, de Oxford Economics.

También hay otra diferencia crucial en esta ocasión: en muchos mercados, como Estados Unidos, el Reino Unido, Sudáfrica, España y Dinamarca, los hogares tienen una deuda hipotecaria menor en relación con los ingresos que la que tenían antes de la crisis financiera.

En toda Europa, la proporción de hipotecas a tipo variable ha disminuido considerablemente en la última década, y los tipos fijos se han convertido en la norma. Esto es especialmente cierto en Alemania, los Países Bajos y España.

Tom Bill, jefe de residencial en el Reino Unido de Knight Frank, dice que espera que los precios en el Reino Unido vuelvan a estar como en el verano de 2021, pero debido al bajo desempleo y a la buena capitalización de los bancos "no se repetirá el tipo de caída de precios de dos dígitos que se vio durante la crisis financiera mundial".

Del mismo modo, en EE.UU., la mayoría de las hipotecas son a tipo fijo y más de dos tercios de los compradores son prestatarios de primera calidad, en comparación con sólo uno de cada cuatro antes de la crisis financiera.

Todos los indicios apuntan a que el aumento de la demanda de vivienda, apoyado por los bajos intereses, es cosa del pasado.

El mercado "se está suavizando en todo el mundo", dice Cristina Arbelaez, economista global de Morgan Stanley.

"Estamos empezando a ver un retroceso" del boom inmobiliario del año pasado, advierte. "Pero para ser claros, no esperamos que se repita el colapso inmobiliario de 2006-2008".

Para poder comentar debes Acceder con tu cuenta